-

收益战争的起源:Curve 与投票市场的兴起

-

日期:2025-05-10 21:07:53 栏目:DeFi 阅读:

我相信我们将再次见证收益战争。如果你已经在去中心化金融(DeFi)领域待得够久,你就会知道总锁定价值(TVL)只是个虚荣指标,直到它不再是。

在一个高度竞争、模块化的自动做市商(AMM)、永续合约和借贷协议世界中,真正重要的只有谁能控制流动性路由。不是谁拥有协议,甚至不是谁发放了最多的奖励。

而是谁能说服流动性提供者(LP)存款,并确保 TVL 具有粘性。

这正是贿赂经济的起点。

过去非正式的买票行为(Curve 战争、Convex 等)现在已经专业化,成为成熟的流动性协调市场,配备了订单簿、仪表盘、激励路由层,在某些情况下,甚至还有游戏化的参与机制。

这正成为整个 DeFi 堆栈中最具战略重要性的层之一。

变化之处:从发行到元激励

在 2021-2022 年,协议通过传统方式引导流动性:

-

部署资金池

-

发行代币

-

寄希望于唯利是图的 LP 在收益率下降后依然会留下来

但这种模式从根本上有缺陷,它是被动的。每个新协议都在与一个隐形成本竞争:现有资本流动的机会成本。

I. 收益战争的起源:Curve 与投票市场的兴起

收益战争的概念在 2021 年的 Curve 战争中开始变得具体。

Curve Finance 的独特设计

Curve 引入了投票锁仓(ve)代币经济学,用户可以将 $CRV(Curve 的原生代币)锁定最长 4 年以换取 veCRV,从而获得:

-

Curve 资金池的增强奖励

-

投票决定权重(哪些资金池可以发行)的治理权

这创造了一个围绕发行的元博弈:

-

协议希望在 Curve 上获得流动性。

-

获得流动性的唯一途径是吸引投票到他们的池子里。

-

因此,他们开始贿赂 veCRV 持有者,让他们投票支持他们。

然后是 Convex Finance

-

Convex 抽象了 veCRV 的锁仓并从用户手中获得了聚合投票权。

-

它成为了“Curve 的造王者”,对 $CRV 发行的流向拥有巨大影响力。

-

项目开始通过 Votium 等平台贿赂 Convex/veCRV 的持有者。

经验教训 1:谁控制了权重,谁就控制流动性。

II. 元激励与贿赂市场

第一个贿赂经济

最初只是手动影响发行量,后来发展成为一个成熟的市场

他们的模型强调公平价值再分配,意味着发行由投票和实时资本速度指标引导。

这是一个更智能的飞轮:LP 根据其资本的有效性而非仅规模获得奖励。这一次,效率终于得到了激励。

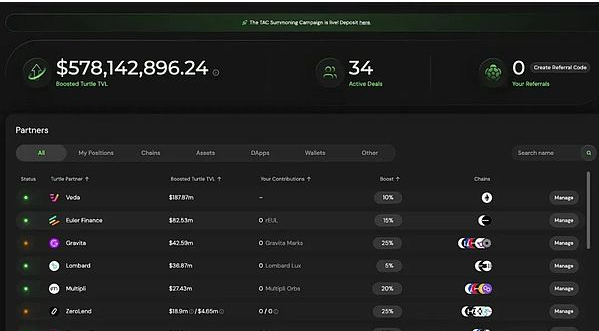

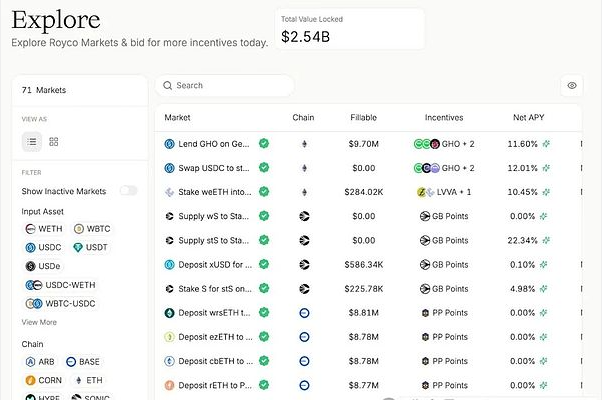

Royco

在一个月内,其 TVL 激增至 26 亿美元,月环比增长 267,000%。

虽然其中一些是“积分驱动”的资本,但重要的是其背后的基础设施:

-

Royco 是流动性偏好的订单簿。

-

协议不能仅仅提供奖励和希望。它们发布请求,然后 LP 决定投入资金,最终协调成为一个市场。

这个叙事不仅是收益游戏的意义:

-

这些市场正成为 DeFi 的元治理层。

-

HiddenHandFi 已在 VelodromeFi 和 Balancer 等主要协议中累计发送了超过 3500 万美元的贿赂。

-

Royco 和 Turtle Club 现在正在塑造发行的有效性。

流动性协调市场的机制

1. 贿赂作为市场信号

-

像 Turtle Club 这样的项目允许 LP 看到激励流向何处,根据实时指标做出决策,并根据资本效率而非仅资本规模获得奖励。

2. 流动性请求(RfL)作为订单簿

-

像 Royco 这样的项目允许协议像市场上的订单一样列出流动性需求,LP 根据预期回报填充它们。

-

这成为一个双向协调游戏,而非单向贿赂。

最后,如果你决定了流动性的流向,你就影响了谁能在下一个市场周期中生存下来。

-

我来作答

关于作者

699

提问

47万+

阅读量

341350

余额

3百+

被赞

2百+

被踩

-

区块链的 数字证书 是什么?数字证书:区块链世界的"身份证" 在数字化浪潮席卷全球的今天,我们每个人都在网络空间中拥有多重数字身份。而区块链技术为这些虚拟身份提供了一种革命性的认证方式——数字证书。这不仅是技术层面的创新,更是对人类信任机制的一次重构。 数字证书本质上是一串经过加密的2025-07-26 13:40:08

区块链的 数字证书 是什么?数字证书:区块链世界的"身份证" 在数字化浪潮席卷全球的今天,我们每个人都在网络空间中拥有多重数字身份。而区块链技术为这些虚拟身份提供了一种革命性的认证方式——数字证书。这不仅是技术层面的创新,更是对人类信任机制的一次重构。 数字证书本质上是一串经过加密的2025-07-26 13:40:08 -

区块链的 环签名 是什么?区块链的环签名:数字时代的"无面者"面具 在区块链的匿名世界里,环签名技术犹如《权力的游戏》中"无面者"的面具,为参与者提供了一种巧妙的身份隐藏方式。这项诞生于2001年的密码学创新,由三位学者Rivest、Shamir和Tauman共同提出,如今已成为区2025-07-26 13:39:49

区块链的 环签名 是什么?区块链的环签名:数字时代的"无面者"面具 在区块链的匿名世界里,环签名技术犹如《权力的游戏》中"无面者"的面具,为参与者提供了一种巧妙的身份隐藏方式。这项诞生于2001年的密码学创新,由三位学者Rivest、Shamir和Tauman共同提出,如今已成为区2025-07-26 13:39:49 -

区块链的 旧块 是什么?区块链的"旧块":数字文明的永恒记忆 在区块链的世界里,"旧块"是一个充满诗意的存在。它们不是被淘汰的废弃物,而是构成区块链这座数字金字塔的基石,记录着每一次交易的永恒印记。就像考古学家通过地层分析还原古代文明一样,区块链的旧块保存着数字世界的完整历史。2025-07-26 13:39:30

区块链的 旧块 是什么?区块链的"旧块":数字文明的永恒记忆 在区块链的世界里,"旧块"是一个充满诗意的存在。它们不是被淘汰的废弃物,而是构成区块链这座数字金字塔的基石,记录着每一次交易的永恒印记。就像考古学家通过地层分析还原古代文明一样,区块链的旧块保存着数字世界的完整历史。2025-07-26 13:39:30 -

区块链的 SPV (简化支付验证) 是什么?区块链的SPV(简化支付验证):轻量级验证的革命性突破 在区块链技术的演进历程中,SPV(Simplified Payment Verification,简化支付验证)是一项具有革命性意义的创新。它如同一位精明的侦探,不需要翻阅全部案卷,仅凭关键证据就能做2025-07-26 13:39:08

区块链的 SPV (简化支付验证) 是什么?区块链的SPV(简化支付验证):轻量级验证的革命性突破 在区块链技术的演进历程中,SPV(Simplified Payment Verification,简化支付验证)是一项具有革命性意义的创新。它如同一位精明的侦探,不需要翻阅全部案卷,仅凭关键证据就能做2025-07-26 13:39:08 -

区块链的 SHA 是什么?区块链的"指纹":SHA算法如何守护数字世界的确定性 在区块链的世界里,有一种神奇的"指纹"技术,它让每个数据块都拥有独一无二的身份标识,这就是SHA算法。当我第一次了解到这个技术时,不禁想起古希腊哲学家赫拉克利特的名言:"人不能两次踏入同一条河流"——而2025-07-26 13:38:44

区块链的 SHA 是什么?区块链的"指纹":SHA算法如何守护数字世界的确定性 在区块链的世界里,有一种神奇的"指纹"技术,它让每个数据块都拥有独一无二的身份标识,这就是SHA算法。当我第一次了解到这个技术时,不禁想起古希腊哲学家赫拉克利特的名言:"人不能两次踏入同一条河流"——而2025-07-26 13:38:44 -

区块链的 Sig (签名脚本) 是什么?区块链的 Sig(签名脚本)是什么? 在区块链技术中,Sig(签名脚本)是交易验证过程中的核心组成部分,主要用于证明交易的合法性和所有权。签名脚本通常出现在交易的输入部分,其核心功能是通过密码学手段验证交易发起者是否有权使用特定的加密货币(如比特币)。以下2025-07-26 13:38:22

区块链的 Sig (签名脚本) 是什么?区块链的 Sig(签名脚本)是什么? 在区块链技术中,Sig(签名脚本)是交易验证过程中的核心组成部分,主要用于证明交易的合法性和所有权。签名脚本通常出现在交易的输入部分,其核心功能是通过密码学手段验证交易发起者是否有权使用特定的加密货币(如比特币)。以下2025-07-26 13:38:22 -

区块链的 PubKey (公钥脚本) 是什么?区块链的PubKey:数字世界的身份密码 在区块链这个去中心化的数字王国里,每个参与者都拥有一个独特的"身份证"——公钥脚本PubKey。这个看似简单的字符串,却是区块链安全体系的基石,承载着身份验证和资产控制的双重使命。 PubKey公钥是公钥密码学的核2025-07-26 13:37:51

区块链的 PubKey (公钥脚本) 是什么?区块链的PubKey:数字世界的身份密码 在区块链这个去中心化的数字王国里,每个参与者都拥有一个独特的"身份证"——公钥脚本PubKey。这个看似简单的字符串,却是区块链安全体系的基石,承载着身份验证和资产控制的双重使命。 PubKey公钥是公钥密码学的核2025-07-26 13:37:51 -

区块链的 脚本 是什么?区块链的脚本:数字契约的隐形之手 在区块链的世界里,脚本如同一位沉默的仲裁者,默默执行着预先设定的规则。它不像智能合约那样声名显赫,却构成了区块链最基础、最本质的运行逻辑。脚本是区块链系统中不可见的"隐形之手",是数字世界里的自动执行程序,确保每一笔交易都2025-07-26 13:37:31

区块链的 脚本 是什么?区块链的脚本:数字契约的隐形之手 在区块链的世界里,脚本如同一位沉默的仲裁者,默默执行着预先设定的规则。它不像智能合约那样声名显赫,却构成了区块链最基础、最本质的运行逻辑。脚本是区块链系统中不可见的"隐形之手",是数字世界里的自动执行程序,确保每一笔交易都2025-07-26 13:37:31

-

区块链的 超级账本 是什么?超级账本:区块链世界的"透明账簿" 在数字经济的浪潮中,区块链技术如同一艘破浪前行的巨轮,而超级账本(Hyperledger)则是这艘巨轮上最耀眼的导航灯。这个由Linux基金会于2015年发起的开源项目,正在重新定义商业世界的信任机制。 超级账本不同于比2025-07-26 13:01:41

区块链的 超级账本 是什么?超级账本:区块链世界的"透明账簿" 在数字经济的浪潮中,区块链技术如同一艘破浪前行的巨轮,而超级账本(Hyperledger)则是这艘巨轮上最耀眼的导航灯。这个由Linux基金会于2015年发起的开源项目,正在重新定义商业世界的信任机制。 超级账本不同于比2025-07-26 13:01:41 -

区块链的 全节点 是什么?区块链全节点:去中心化世界的守护者 在区块链的世界里,全节点(Full Node)如同一个个忠诚的哨兵,默默守护着这个去中心化网络的完整与安全。它们不是简单的数据存储库,而是区块链生态系统中不可或缺的神经系统,维系着整个网络的健康运转。 全节点是区块链网络2025-07-26 13:01:20

区块链的 全节点 是什么?区块链全节点:去中心化世界的守护者 在区块链的世界里,全节点(Full Node)如同一个个忠诚的哨兵,默默守护着这个去中心化网络的完整与安全。它们不是简单的数据存储库,而是区块链生态系统中不可或缺的神经系统,维系着整个网络的健康运转。 全节点是区块链网络2025-07-26 13:01:20 -

区块链的 SPV 轻钱包 是什么?区块链的SPV轻钱包:技术民主化的里程碑 在区块链的世界里,SPV(Simplified Payment Verification,简化支付验证)轻钱包代表着一场技术民主化的革命。它让普通用户无需下载庞大的全节点数据,就能安全地参与区块链网络,这不仅是技术2025-07-26 13:01:02

区块链的 SPV 轻钱包 是什么?区块链的SPV轻钱包:技术民主化的里程碑 在区块链的世界里,SPV(Simplified Payment Verification,简化支付验证)轻钱包代表着一场技术民主化的革命。它让普通用户无需下载庞大的全节点数据,就能安全地参与区块链网络,这不仅是技术2025-07-26 13:01:02 -

区块链的 冷钱包 是什么?区块链的冷钱包是什么? 在区块链的世界里,钱包是存储和管理数字资产的重要工具。而冷钱包(Cold Wallet)则是一种特殊类型的区块链钱包,以其极高的安全性著称,成为大额数字资产存储的首选方案。 冷钱包的定义 冷钱包是指完全离线存储私钥的数字钱包,与互联2025-07-26 13:00:43

区块链的 冷钱包 是什么?区块链的冷钱包是什么? 在区块链的世界里,钱包是存储和管理数字资产的重要工具。而冷钱包(Cold Wallet)则是一种特殊类型的区块链钱包,以其极高的安全性著称,成为大额数字资产存储的首选方案。 冷钱包的定义 冷钱包是指完全离线存储私钥的数字钱包,与互联2025-07-26 13:00:43 -

区块链的 Wallet 钱包 是什么?区块链钱包:数字资产的"保险柜"与"通行证" 在数字经济的浪潮中,区块链钱包犹如一把打开新世界大门的钥匙。它不仅是存储加密货币的"保险柜",更是我们在区块链世界中的身份"通行证"。这个看似简单的工具,实则承载着去中心化金融时代的核心价值。 区块链钱包的本质2025-07-26 13:00:18

区块链的 Wallet 钱包 是什么?区块链钱包:数字资产的"保险柜"与"通行证" 在数字经济的浪潮中,区块链钱包犹如一把打开新世界大门的钥匙。它不仅是存储加密货币的"保险柜",更是我们在区块链世界中的身份"通行证"。这个看似简单的工具,实则承载着去中心化金融时代的核心价值。 区块链钱包的本质2025-07-26 13:00:18 -

区块链的 AES 高级加密标准 是什么?区块链的AES高级加密标准:数字世界的钢铁长城 在区块链这个充满神秘色彩的数字王国里,AES高级加密标准犹如一道坚不可摧的钢铁长城,守护着每一笔交易、每一个数据块的安全。作为现代密码学的巅峰之作,AES不仅是区块链技术的守护神,更是整个数字世界的安全基石。2025-07-26 12:59:57

区块链的 AES 高级加密标准 是什么?区块链的AES高级加密标准:数字世界的钢铁长城 在区块链这个充满神秘色彩的数字王国里,AES高级加密标准犹如一道坚不可摧的钢铁长城,守护着每一笔交易、每一个数据块的安全。作为现代密码学的巅峰之作,AES不仅是区块链技术的守护神,更是整个数字世界的安全基石。2025-07-26 12:59:57 -

区块链的 零知识证明 是什么?区块链的零知识证明:在数字世界守护隐私的"魔法盾牌" 在区块链的世界里,我们面临着一个永恒的悖论:如何在确保交易真实性的同时,又能保护参与者的隐私?零知识证明(ZeroKnowledge Proof,简称ZKP)就像一把精巧的钥匙,完美地解开了这个看似无解2025-07-26 12:59:26

区块链的 零知识证明 是什么?区块链的零知识证明:在数字世界守护隐私的"魔法盾牌" 在区块链的世界里,我们面临着一个永恒的悖论:如何在确保交易真实性的同时,又能保护参与者的隐私?零知识证明(ZeroKnowledge Proof,简称ZKP)就像一把精巧的钥匙,完美地解开了这个看似无解2025-07-26 12:59:26 -

区块链的 预言机 是什么?区块链的预言机:连接数字世界与现实的桥梁 在区块链的封闭世界里,预言机Oracle扮演着打破次元壁的关键角色。这个充满神秘色彩的技术名词,实则是连接链上智能合约与链下现实数据的数字信使,让区块链真正具备了与现实世界对话的能力。 一、预言机的技术本质 预言机2025-07-26 12:59:04

区块链的 预言机 是什么?区块链的预言机:连接数字世界与现实的桥梁 在区块链的封闭世界里,预言机Oracle扮演着打破次元壁的关键角色。这个充满神秘色彩的技术名词,实则是连接链上智能合约与链下现实数据的数字信使,让区块链真正具备了与现实世界对话的能力。 一、预言机的技术本质 预言机2025-07-26 12:59:04

-

区块链的 EcoBall生态球 是什么?区块链的EcoBall生态球:数字世界的"生态方舟" 在区块链技术日新月异的发展浪潮中,EcoBall生态球犹如一颗冉冉升起的新星,以其独特的"生态方舟"理念,为去中心化世界注入了全新的活力。这不仅仅是一个技术平台,更是一个承载着数字文明可持续发展愿景的生2025-07-26 13:08:50

区块链的 EcoBall生态球 是什么?区块链的EcoBall生态球:数字世界的"生态方舟" 在区块链技术日新月异的发展浪潮中,EcoBall生态球犹如一颗冉冉升起的新星,以其独特的"生态方舟"理念,为去中心化世界注入了全新的活力。这不仅仅是一个技术平台,更是一个承载着数字文明可持续发展愿景的生2025-07-26 13:08:50 -

区块链的 分叉 是什么?区块链的"分叉":代码分歧背后的文明隐喻 在区块链的世界里,"分叉"是一个充满张力的技术概念。当区块链网络中的节点对协议规则产生分歧,无法达成共识时,就会像生物进化中的基因突变一样,产生两条不同的发展路径。这种看似技术性的现象,实则蕴含着深刻的文明隐喻——2025-07-26 13:08:30

区块链的 分叉 是什么?区块链的"分叉":代码分歧背后的文明隐喻 在区块链的世界里,"分叉"是一个充满张力的技术概念。当区块链网络中的节点对协议规则产生分歧,无法达成共识时,就会像生物进化中的基因突变一样,产生两条不同的发展路径。这种看似技术性的现象,实则蕴含着深刻的文明隐喻——2025-07-26 13:08:30 -

区块链的 挖矿 是什么?虚拟世界的淘金热:区块链挖矿背后的文明隐喻 在加利福尼亚的萨特磨坊,1848年1月24日,詹姆斯·马歇尔发现的金粒引发了人类历史上最疯狂的淘金热潮之一。一个半世纪后,在数字世界的深处,一场新的"淘金热"正在上演——区块链挖矿。这场虚拟世界的财富追逐,不仅改2025-07-26 13:08:10

区块链的 挖矿 是什么?虚拟世界的淘金热:区块链挖矿背后的文明隐喻 在加利福尼亚的萨特磨坊,1848年1月24日,詹姆斯·马歇尔发现的金粒引发了人类历史上最疯狂的淘金热潮之一。一个半世纪后,在数字世界的深处,一场新的"淘金热"正在上演——区块链挖矿。这场虚拟世界的财富追逐,不仅改2025-07-26 13:08:10 -

区块链的 算力 是什么?算力:区块链世界里的"挖矿"动力源 在区块链的世界里,"算力"是一个至关重要的概念。它如同数字世界中的"肌肉",支撑着整个区块链网络的运转和安全。当我们谈论比特币或其他加密货币时,经常会听到"矿工"和"挖矿"这样的词汇,而算力正是这些活动背后的核心驱动力。2025-07-26 13:07:49

区块链的 算力 是什么?算力:区块链世界里的"挖矿"动力源 在区块链的世界里,"算力"是一个至关重要的概念。它如同数字世界中的"肌肉",支撑着整个区块链网络的运转和安全。当我们谈论比特币或其他加密货币时,经常会听到"矿工"和"挖矿"这样的词汇,而算力正是这些活动背后的核心驱动力。2025-07-26 13:07:49 -

区块链的 钱包 是什么?数字时代的"金库":区块链钱包的隐秘革命 在数字经济的浪潮中,区块链钱包正悄然改变着人类存储和管理财富的方式。这个看似简单的数字工具,实则承载着人类对金融自主权的千年追求。从古希腊人将金币藏在家中密室,到中世纪商人将财富托付给银行金库,再到今天人们将数字资2025-07-26 13:07:30

区块链的 钱包 是什么?数字时代的"金库":区块链钱包的隐秘革命 在数字经济的浪潮中,区块链钱包正悄然改变着人类存储和管理财富的方式。这个看似简单的数字工具,实则承载着人类对金融自主权的千年追求。从古希腊人将金币藏在家中密室,到中世纪商人将财富托付给银行金库,再到今天人们将数字资2025-07-26 13:07:30 -

区块链的 钱包地址 是什么?数字世界的门牌号:区块链钱包地址的奥秘 在区块链的世界里,钱包地址就像是一串神秘的数字密码,承载着无数人的财富与信任。这串看似随机的字符组合,实则是数字资产世界的"门牌号",记录着每一次价值转移的轨迹。 区块链钱包地址通常由2635位字母和数字组成,以"12025-07-26 13:07:07

区块链的 钱包地址 是什么?数字世界的门牌号:区块链钱包地址的奥秘 在区块链的世界里,钱包地址就像是一串神秘的数字密码,承载着无数人的财富与信任。这串看似随机的字符组合,实则是数字资产世界的"门牌号",记录着每一次价值转移的轨迹。 区块链钱包地址通常由2635位字母和数字组成,以"12025-07-26 13:07:07 -

区块链的 比特币地址 是什么?区块链的比特币地址是什么? 在区块链的世界里,比特币地址就像是一个人的银行账号,它是比特币网络中进行交易时用来标识发送和接收比特币的唯一标识符。但与传统的银行账号不同,比特币地址的设计体现了区块链技术的核心理念——去中心化、安全性和隐私保护。 一个标准的比2025-07-26 13:06:46

区块链的 比特币地址 是什么?区块链的比特币地址是什么? 在区块链的世界里,比特币地址就像是一个人的银行账号,它是比特币网络中进行交易时用来标识发送和接收比特币的唯一标识符。但与传统的银行账号不同,比特币地址的设计体现了区块链技术的核心理念——去中心化、安全性和隐私保护。 一个标准的比2025-07-26 13:06:46 -

区块链的 账户 是什么?区块链账户:数字世界的身份护照 在数字经济的浪潮中,区块链技术正在重塑我们的价值交换方式。而区块链账户,正是这场变革中最基础的构建单元,它如同数字世界的身份护照,记录着每个人的资产与交易足迹。 传统的银行账户需要依托金融机构作为信用中介,而区块链账户则实现2025-07-26 13:06:28

区块链的 账户 是什么?区块链账户:数字世界的身份护照 在数字经济的浪潮中,区块链技术正在重塑我们的价值交换方式。而区块链账户,正是这场变革中最基础的构建单元,它如同数字世界的身份护照,记录着每个人的资产与交易足迹。 传统的银行账户需要依托金融机构作为信用中介,而区块链账户则实现2025-07-26 13:06:28

-

BNB跌破740美元

搜链网报道,行情显示,BNB跌破740美元,现报739.96美元,24小时跌幅达到2.72%,行情波动较大,请做好风险控制。2025-08-03 05:20:39

-

cbBTC流通供应量达53822枚,市值超63亿美元

搜链网报道,Dune数据显示,Coinbase推出的封装比特币Coinbase WrappedBTC(cbBTC)流通供应量达53822枚,以太坊链上占比63.3%,Base链上占比31.4%。cbBTC当前市值63.3亿美元(6,334,107,193美2025-08-03 05:10:36

-

当前萨尔瓦多比特币持仓为6256.1枚

搜链网报道,mempool数据显示,萨尔瓦多目前持有6256.1枚BTC,约合7.02亿美元。2025-08-03 04:00:09

-

INJ跌破12美元

搜链网报道,行情显示,INJ跌破12美元,现报11.99美元,24小时跌幅达到5.52%,行情波动较大,请做好风险控制。2025-08-03 02:54:41

-

特朗普关税重创巴菲特旗下伯克希尔消费品业务

搜链网报道,巴菲特旗下伯克希尔哈撒韦(BRK.A.N、BRK.B.N)表示,其消费品业务受到美国总统特朗普贸易政策的冲击,因该政策提高了进口商品关税。这家企业集团旗下的消费品部门(包括Fruit of the Loom、Jazwares和Brooks Sp2025-08-03 02:54:41

-

BTC跌破112500美元

搜链网报道,行情显示,BTC跌破112500美元,现报112461.13美元,24小时跌幅达到1.26%,行情波动较大,请做好风险控制。2025-08-03 02:24:30

-

韩国上市公司Bitmax比特币总持仓量突破500枚,位居韩国市场第一

搜链网报道,韩国KOSDAQ上市公司Bitmax发文宣布,已增持56.0445枚比特币,使其总持有量达到500.123枚,位居韩国上市公司比特币持有量第一位,该公司表示将继续坚持积累比特币的战略。Bitmax是一家专注于增强现实技术开发的上市公司,提供AR2025-08-03 01:54:15

-

过去7日CEX净流出64.16万枚以太坊

搜链网报道,据Coinglass数据,过去7日CEX净流出64.16万枚ETH,其中流出量排在前三位的CEX如下:·CoinbasePro,流出47.71万枚ETH;·Binance,流出14.82万枚ETH;·Bitfinex,流出6.70万枚ETH。此2025-08-03 01:24:02

-

区块链的 半衰期 是什么?区块链的"半衰期"是什么? 在物理学中,放射性元素的半衰期是指其原子核衰变一半所需的时间。这个看似与区块链技术毫不相关的概念,却为我们理解区块链发展提供了一个绝妙的隐喻。区块链的"半衰期",指的是其创新价值衰减一半所需的时间周期。 区块链技术自诞生以来,经2025-07-26 13:16:45

区块链的 半衰期 是什么?区块链的"半衰期"是什么? 在物理学中,放射性元素的半衰期是指其原子核衰变一半所需的时间。这个看似与区块链技术毫不相关的概念,却为我们理解区块链发展提供了一个绝妙的隐喻。区块链的"半衰期",指的是其创新价值衰减一半所需的时间周期。 区块链技术自诞生以来,经2025-07-26 13:16:45 -

区块链的 交易费 是什么?区块链的交易费:数字世界里的"过路费" 在区块链的世界里,交易费就像现实生活中的"过路费"。想象你要在高速公路上开车,需要通过收费站支付费用才能继续前行。同样地,在区块链网络中发送交易时,也需要支付一定的费用,这笔费用就是"交易费"或"矿工费"。 交易费的2025-07-26 13:16:28

区块链的 交易费 是什么?区块链的交易费:数字世界里的"过路费" 在区块链的世界里,交易费就像现实生活中的"过路费"。想象你要在高速公路上开车,需要通过收费站支付费用才能继续前行。同样地,在区块链网络中发送交易时,也需要支付一定的费用,这笔费用就是"交易费"或"矿工费"。 交易费的2025-07-26 13:16:28 -

区块链的 搬砖 是什么?区块链的"搬砖":数字时代的淘金术 在区块链的世界里,有一种特殊的"体力劳动"正在悄然兴起——"搬砖"。这个看似土气的词汇,却蕴含着数字时代最精妙的套利智慧。区块链搬砖,本质上是一种利用不同交易所间价格差异进行套利的行为,就像古代商人将货物从低价地区运往高2025-07-26 13:16:09

区块链的 搬砖 是什么?区块链的"搬砖":数字时代的淘金术 在区块链的世界里,有一种特殊的"体力劳动"正在悄然兴起——"搬砖"。这个看似土气的词汇,却蕴含着数字时代最精妙的套利智慧。区块链搬砖,本质上是一种利用不同交易所间价格差异进行套利的行为,就像古代商人将货物从低价地区运往高2025-07-26 13:16:09 -

区块链的 确认 是什么?区块链的"确认":数字世界的信任基石 在传统交易中,我们依赖银行、公证处等第三方机构来确认交易的真实性。而在区块链这个去中心化的数字世界里,"确认"这一概念被赋予了全新的内涵。区块链的确认机制,正是这个新兴信任体系的核心支柱。 区块链的确认过程就像是一场精2025-07-26 13:15:47

区块链的 确认 是什么?区块链的"确认":数字世界的信任基石 在传统交易中,我们依赖银行、公证处等第三方机构来确认交易的真实性。而在区块链这个去中心化的数字世界里,"确认"这一概念被赋予了全新的内涵。区块链的确认机制,正是这个新兴信任体系的核心支柱。 区块链的确认过程就像是一场精2025-07-26 13:15:47 -

区块链的 公钥加密 是什么?# 区块链的公钥加密是什么? 公钥加密的基本概念 公钥加密,又称非对称加密,是现代密码学中的一项核心技术,也是区块链安全体系的重要基石。与传统的对称加密不同,公钥加密系统使用一对数学上相关联的密钥:公钥和私钥。公钥可以公开分享,用于加密数据或验证签名;而私2025-07-26 13:15:28

区块链的 公钥加密 是什么?# 区块链的公钥加密是什么? 公钥加密的基本概念 公钥加密,又称非对称加密,是现代密码学中的一项核心技术,也是区块链安全体系的重要基石。与传统的对称加密不同,公钥加密系统使用一对数学上相关联的密钥:公钥和私钥。公钥可以公开分享,用于加密数据或验证签名;而私2025-07-26 13:15:28 -

区块链的 数字签名(Digital Signature) 是什么?区块链的数字签名:数字世界的防伪印章 在数字世界中,我们如何证明"我是我"?区块链技术给出了一种优雅的解决方案——数字签名。这种基于密码学的技术,就像古代文人墨客在书画作品上留下的印章,既证明了作品的真伪,又彰显了创作者的身份。 数字签名的核心在于非对称加2025-07-26 13:15:10

区块链的 数字签名(Digital Signature) 是什么?区块链的数字签名:数字世界的防伪印章 在数字世界中,我们如何证明"我是我"?区块链技术给出了一种优雅的解决方案——数字签名。这种基于密码学的技术,就像古代文人墨客在书画作品上留下的印章,既证明了作品的真伪,又彰显了创作者的身份。 数字签名的核心在于非对称加2025-07-26 13:15:10 -

区块链的 哈希散列(Hash) 是什么?区块链的哈希散列Hash:数字世界的"指纹识别" 在区块链技术中,哈希散列Hash扮演着至关重要的角色,它就像数字世界的"指纹识别"系统,为每一份数据赋予独一无二的身份标识。这种神奇的数学函数能够将任意长度的输入信息,转化为固定长度的输出字符串,就像把千变2025-07-26 13:14:49

区块链的 哈希散列(Hash) 是什么?区块链的哈希散列Hash:数字世界的"指纹识别" 在区块链技术中,哈希散列Hash扮演着至关重要的角色,它就像数字世界的"指纹识别"系统,为每一份数据赋予独一无二的身份标识。这种神奇的数学函数能够将任意长度的输入信息,转化为固定长度的输出字符串,就像把千变2025-07-26 13:14:49 -

区块链的 区块链技术(Block Chain) 是什么?区块链:数字时代的信任机器 在数字信息如洪流般奔涌的时代,我们如何确保每一笔交易、每一份数据都真实可靠?区块链技术给出了令人惊艳的答案。这项被誉为"信任机器"的创新技术,正在悄然重塑我们的数字世界。 区块链本质上是一个去中心化的分布式账本系统。与传统数据库2025-07-26 13:14:30

区块链的 区块链技术(Block Chain) 是什么?区块链:数字时代的信任机器 在数字信息如洪流般奔涌的时代,我们如何确保每一笔交易、每一份数据都真实可靠?区块链技术给出了令人惊艳的答案。这项被誉为"信任机器"的创新技术,正在悄然重塑我们的数字世界。 区块链本质上是一个去中心化的分布式账本系统。与传统数据库2025-07-26 13:14:30

-

区块链的 哈希时间锁定合约 是什么?区块链的"哈希时间锁定合约":数字世界的"定时保险箱" 在区块链技术的创新浪潮中,哈希时间锁定合约(HTLC)犹如一位精明的数字公证人,为跨链交易保驾护航。这种特殊的智能合约机制,通过巧妙的密码学设计和时间约束,解决了区块链间资产交换的信任难题。 HTLC2025-07-26 13:29:05

区块链的 哈希时间锁定合约 是什么?区块链的"哈希时间锁定合约":数字世界的"定时保险箱" 在区块链技术的创新浪潮中,哈希时间锁定合约(HTLC)犹如一位精明的数字公证人,为跨链交易保驾护航。这种特殊的智能合约机制,通过巧妙的密码学设计和时间约束,解决了区块链间资产交换的信任难题。 HTLC2025-07-26 13:29:05 -

区块链的 HD钱包种子 是什么?# 区块链的HD钱包种子是什么? 在区块链技术中,HD钱包(Hierarchical Deterministic Wallet,分层确定性钱包)是一种重要的加密货币钱包类型,而HD钱包种子(HD Wallet Seed)则是其核心组成部分。理解HD钱包种子2025-07-26 13:28:44

区块链的 HD钱包种子 是什么?# 区块链的HD钱包种子是什么? 在区块链技术中,HD钱包(Hierarchical Deterministic Wallet,分层确定性钱包)是一种重要的加密货币钱包类型,而HD钱包种子(HD Wallet Seed)则是其核心组成部分。理解HD钱包种子2025-07-26 13:28:44 -

区块链的 HD钱包 是什么?区块链的HD钱包是什么? 在区块链的世界里,钱包是用户管理数字资产的重要工具。随着技术发展,一种名为HD钱包(Hierarchical Deterministic Wallet,分层确定性钱包)的新型钱包逐渐成为主流。那么,这种钱包究竟有何特别之处? HD2025-07-26 13:28:21

区块链的 HD钱包 是什么?区块链的HD钱包是什么? 在区块链的世界里,钱包是用户管理数字资产的重要工具。随着技术发展,一种名为HD钱包(Hierarchical Deterministic Wallet,分层确定性钱包)的新型钱包逐渐成为主流。那么,这种钱包究竟有何特别之处? HD2025-07-26 13:28:21 -

区块链的 HD协议 是什么?区块链的HD协议:数字资产管理的革命性密钥体系 在区块链技术日新月异的发展中,HD(Hierarchical Deterministic)协议如同一把精巧的瑞士军刀,为数字资产管理带来了前所未有的便利与安全。这项源自比特币改进提案BIP32的技术创新,正在2025-07-26 13:28:01

区块链的 HD协议 是什么?区块链的HD协议:数字资产管理的革命性密钥体系 在区块链技术日新月异的发展中,HD(Hierarchical Deterministic)协议如同一把精巧的瑞士军刀,为数字资产管理带来了前所未有的便利与安全。这项源自比特币改进提案BIP32的技术创新,正在2025-07-26 13:28:01 -

区块链的 哈希锁 是什么?哈希锁:区块链世界里的"数字封印术" 在区块链这个充满密码学魔法的世界里,有一种被称为"哈希锁"的神奇技术,它就像数字世界中的封印术,能够将交易暂时"冻结",直到满足特定条件才予以释放。这种技术看似简单,却蕴含着深刻的密码学智慧,成为区块链跨链交易和智能合2025-07-26 13:27:41

区块链的 哈希锁 是什么?哈希锁:区块链世界里的"数字封印术" 在区块链这个充满密码学魔法的世界里,有一种被称为"哈希锁"的神奇技术,它就像数字世界中的封印术,能够将交易暂时"冻结",直到满足特定条件才予以释放。这种技术看似简单,却蕴含着深刻的密码学智慧,成为区块链跨链交易和智能合2025-07-26 13:27:41 -

区块链的 硬件钱包 是什么?区块链的硬件钱包是什么? 在数字资产的世界里,安全存储加密货币是每个持有者最关心的问题。而硬件钱包,正是为解决这一核心需求而生的"数字保险箱"。 硬件钱包本质上是一种专门设计用于存储加密货币私钥的物理电子设备。与软件钱包不同,它将私钥完全隔离在离线环境中,2025-07-26 13:27:16

区块链的 硬件钱包 是什么?区块链的硬件钱包是什么? 在数字资产的世界里,安全存储加密货币是每个持有者最关心的问题。而硬件钱包,正是为解决这一核心需求而生的"数字保险箱"。 硬件钱包本质上是一种专门设计用于存储加密货币私钥的物理电子设备。与软件钱包不同,它将私钥完全隔离在离线环境中,2025-07-26 13:27:16 -

区块链的 创世块 是什么?创世块:区块链世界的第一声啼哭 在区块链的浩瀚宇宙中,创世块如同宇宙大爆炸的奇点,是一切的开端。这个特殊的区块没有前驱,却孕育了整个区块链世界的无限可能。创世块不仅是技术上的起点,更是一个数字文明诞生的见证,它用代码镌刻着人类对去中心化未来的最初构想。 创2025-07-26 13:26:58

区块链的 创世块 是什么?创世块:区块链世界的第一声啼哭 在区块链的浩瀚宇宙中,创世块如同宇宙大爆炸的奇点,是一切的开端。这个特殊的区块没有前驱,却孕育了整个区块链世界的无限可能。创世块不仅是技术上的起点,更是一个数字文明诞生的见证,它用代码镌刻着人类对去中心化未来的最初构想。 创2025-07-26 13:26:58 -

区块链的 超额随机数 是什么?区块链的"超额随机数":数字世界里的"意外之喜" 在区块链技术中,"超额随机数"(Extra Nonce)是一个既神秘又实用的概念。它就像密码学世界里的调味剂,为原本单调的哈希计算增添了一抹不可预测的色彩。Nonce本身是"Number used once2025-07-26 13:26:38

区块链的 超额随机数 是什么?区块链的"超额随机数":数字世界里的"意外之喜" 在区块链技术中,"超额随机数"(Extra Nonce)是一个既神秘又实用的概念。它就像密码学世界里的调味剂,为原本单调的哈希计算增添了一抹不可预测的色彩。Nonce本身是"Number used once2025-07-26 13:26:38

-

防范和处置非法集资国家金融监督管理总局2025-01-15 22:37:12

防范和处置非法集资国家金融监督管理总局2025-01-15 22:37:12 -

区块链信息服务备案管理系统网络安全和信息化委员会办公室2025-01-15 22:37:12

区块链信息服务备案管理系统网络安全和信息化委员会办公室2025-01-15 22:37:12 -

BTC,比特币 BitcoinBTC官网、区块地址2025-01-15 22:37:12

BTC,比特币 BitcoinBTC官网、区块地址2025-01-15 22:37:12 -

币安Binance全球三大交易所之一2025-01-15 22:37:12

币安Binance全球三大交易所之一2025-01-15 22:37:12 -

欧易官网全球三大交易所之一2025-01-15 22:37:12

欧易官网全球三大交易所之一2025-01-15 22:37:12 -

火币huobi全球三大交易所之一2025-01-15 22:37:12

火币huobi全球三大交易所之一2025-01-15 22:37:12 -

Gate.io 芝麻开门Gate Technology Inc.2025-01-15 22:37:12

Gate.io 芝麻开门Gate Technology Inc.2025-01-15 22:37:12 -

TRUMPTRUMP特朗普币价格2025-01-15 22:37:12

TRUMPTRUMP特朗普币价格2025-01-15 22:37:12